发布日期:2024-07-26 10:27 点击次数:87

炒股就看金麒麟分析师研报炒股怎么开通杠杆,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源 高瑞东宏观笔记

核心观点:

考虑到美国大选临近、非农数据降温、通胀上行风险可控,今年9月将是美联储降息的关键窗口期,降息交易将为催化金价上涨的又一关键因素。复盘1970年以来美联储12次降息操作前后的金价表现,降息前1-3个月黄金价格迎来普遍上涨,平均金价涨幅为8%;但降息实质性落地后,金价上涨和下跌概率参半,取决于后续美国经济基本面变化。若降息后,美国经济增速回升、二次通胀风险可控,降息操作将难以催化金价进一步上涨,金价或存在回调风险。

但另一方面,在全球“去美元化”、国际储备体系多样化的进程中,新兴国家央行购金潮的持续涌现,使得金价处于“跌不动”的局面,中长期内金价仍然处在上行阶段。

降息交易将进一步催化金价上涨

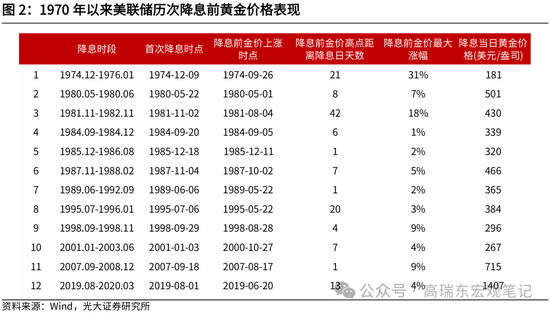

观察1970年以来美联储12次降息的前金价表现,降息前1-3个月黄金价格迎来普遍上涨,平均金价涨幅为8%。1970-1982年黄金牛市期间,金价平均最大涨幅为19%;1983-2000年黄金熊市期间,金价平均最大涨幅为3%;2000-2019年黄金牛市期间,金价平均最大涨幅为6%。

从时点来看,降息前金价高点均领先于降息首日,领先时间在1-42天不等,平均为11天。

历史上降息周期开启后,金价表现如何?

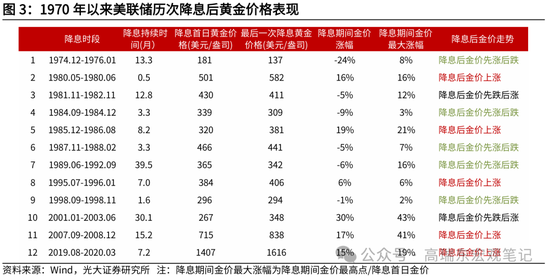

观察过去12次降息阶段,金价上涨和下跌概率各占一半,降息期间金价最大涨幅达到43%,最大跌幅达到24%。降息开启后,金价走势主要有三类:一是,降息期间金价上涨,历史上占比接近一半;二是,降息后金价先涨后跌;三是,降息后金价先跌后涨。

总结来看,降息开启后金价走势具有较大的不确定性,主要受以下因素影响:

一是,通胀水平是否回落。若降息后,通胀水平与名义利率共同回落,实际利率下行空间难以打开,持有黄金的吸引力不足。

二是,美元指数能否同步下行。美元指数的变化取决于美国相对其他经济体,尤其是欧洲经济基本面和货币政策的表现。若欧洲先于美联储步入降息周期,则有望支撑美元指数,进而导致金价承压。

三是,美国经济走向。从历史经验看,在预防性降息的背景下,若降息后美国经济增速回暖,不仅降息难以持续,同时也意味着实际利率上行,不利于金价表现。

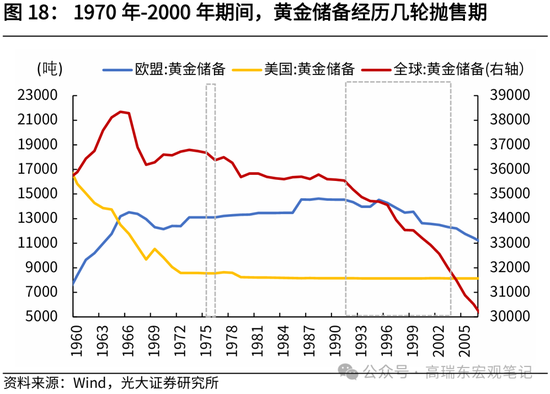

四是,黄金储备需求变化。过去美国降息周期内的5次金价下跌中,有3次下跌均源于黄金储备抛售,分别受“黄金非货币化”、冷战结束等因素影响,本质上源于美国政治、经济形势企稳,包括国际收支好转、劳动生产率提升等,带动美元信用回升,导致黄金储备需求下降。

格隆汇6月10日丨王府井(600859.SH)公布,旗下全资子公司北京新燕莎控股(集团)有限责任公司与北京世纪金源购物中心管理有限公司就北京金源新燕莎Mall经营场地续租事项签署了《租赁合同》之补充协议。双方约定北京金源新燕莎Mall经营场地租赁期限将由原2024年9月30日延续至2025年3月31日。

风险提示:美国经济超预期韧性,地缘风险反复。

一、降息交易将进一步催化金价上涨

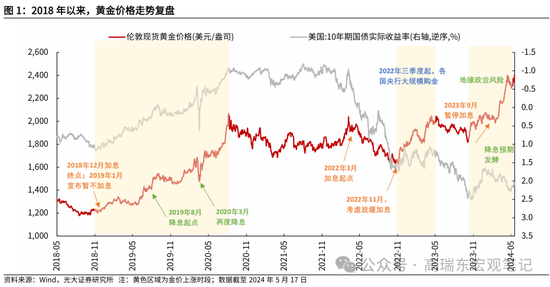

今年以来,地缘冲突与降息预期交易成为主导金价波动的关键因素。2023年9月以来,随着美联储暂停加息,降息预期持续发酵,推动金价回归上行通道。2024年1月至2024年2月中旬,受美国经济、通胀数据超预期影响,降息预期回落,推动黄金价格阶段性回调。2024年2月下旬至3月上旬,受美国经济数据放缓、美联储表态偏鸽影响,黄金价格快速上涨。3月中旬之后,受美国通胀反复影响,降息预期回调、美债实际利率上行,但黄金价格并未跟随性回调,反而在3月底之后加速上涨,主要与中东地缘局势紧张带来的避险情绪升温有关。4月中旬后,随着中东地缘冲突缓和,金价自高位回落。

向前看,鉴于美国大选临近、非农数据降温、通胀上行风险可控,今年9月份将是美联储降息交易的关键窗口期,降息交易将会成为催化金价上涨的又一关键因素。

本文重点复盘1970年以来美联储12次降息操作前后金价的表现,以供参考。

观察过去12次降息前金价表现,降息前1-3个月黄金价格迎来普遍上涨,平均金价涨幅为8%。1970-1982年黄金牛市期间,金价平均最大涨幅为19%;1983-2000年黄金熊市期间,金价平均最大涨幅为3%;2000-2019年黄金牛市期间,金价平均最大涨幅为6%。

从时点来看,降息前金价高点均领先于降息首日,领先时间在1-42天不等,平均为11天。

二、历史上降息周期开启后,金价表现如何?

观察过去12次降息阶段,金价上涨和下跌概率各占一半,降息期间金价最大涨幅达到43%(对应2001-2003年降息周期),最大跌幅达到24%(对应1974-1976年降息周期)。

具体而言,降息开启后,金价走势主要有三类:

一是,降息期间金价持续上涨。过去12次降息期间共有5次。

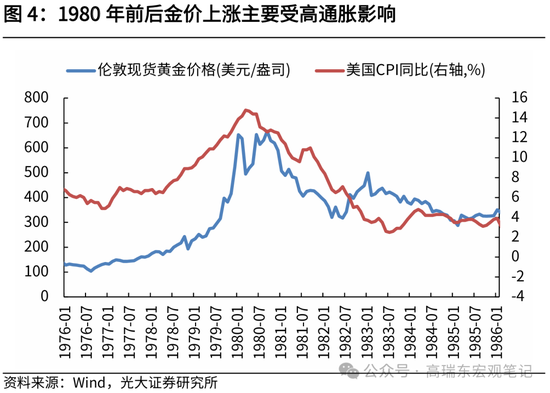

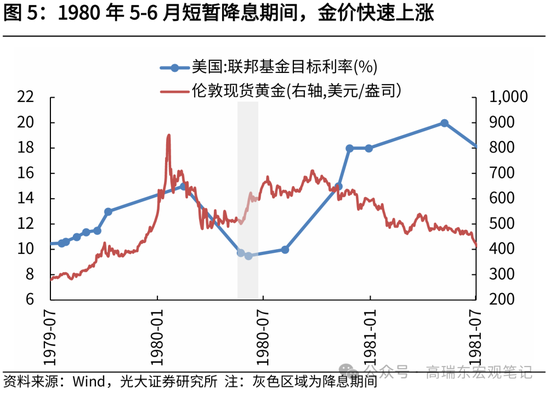

1980年,这一时期美国经济处在滞胀阶段,对应黄金牛市。1980年5月-6月美联储短暂放松货币政策,降息期间金价上涨幅度达到16%,但受后续通胀反复、地缘冲突的影响,美联储自1980年8月起快速收紧货币政策,将基准利率自1980年6月的9.5%持续提升至1981年5月的20%,远高于当时的通胀水平。长期高利率叠加石油危机解除,通胀压力消退带来黄金牛市的终结。

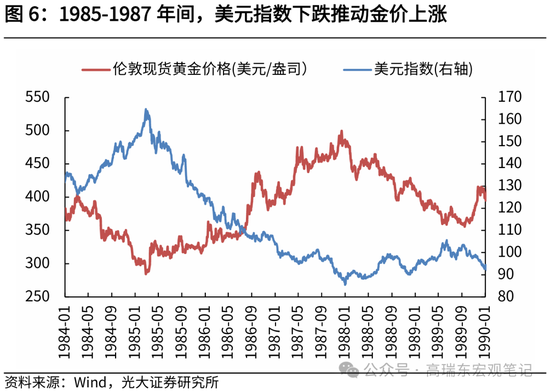

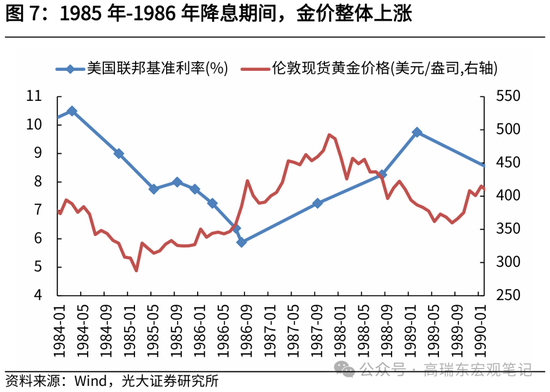

1985-1986年,正值广场协议签订后,美元快速贬值,美元指数自1985年3月开始持续下跌,直至1987年底。叠加美联储持续降息,对黄金价格形成强支撑。这一阶段,金价最大涨幅达到21%。

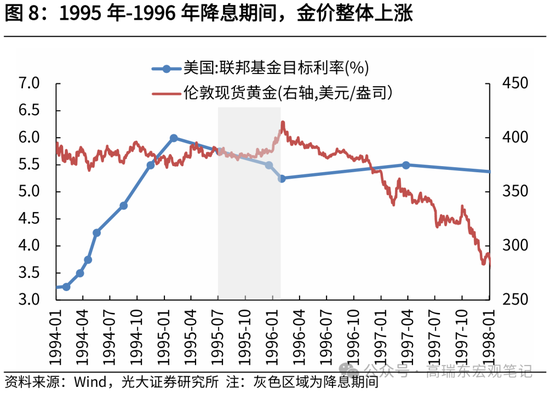

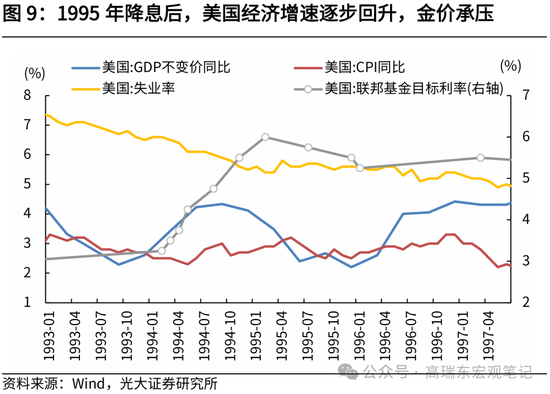

1995-1996年,这一时期美联储降息主要源于预防性诉求,金价上涨幅度较为温和,仅为6%。在降息后,美国经济增速开始回升,失业率下降,金价后续转为下跌。

2007-2008年,美联储降息起点源于次贷危机发生,这一阶段,金价最大涨幅达到41%。2007年次贷危机发生后,美联储持续降息,推动流动性宽松,美元、美债利率持续下行,黄金价格快速上涨,至2008年2月达到阶段性高点。2008年3月-2008年9月,在监管部门的干预与引导措施下,次贷危机有所缓和,黄金价格回落。2008年9月,次贷危机全面引发,恐慌情绪快速蔓延,避险需求快速推升金价上涨,直至当年10月金价回落。2008年11月,美联储正式启动量化宽松政策,再度推升金价上涨。

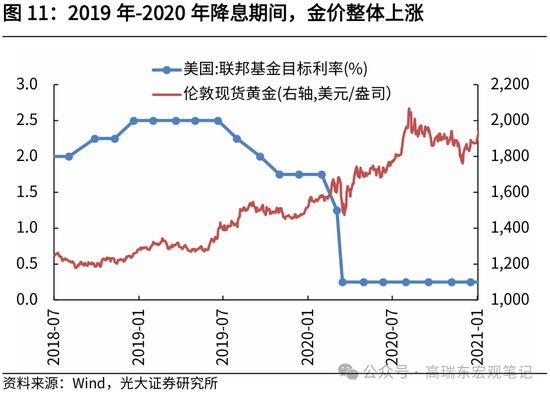

2019-2020年,美联储降息同1995年一样源于美国经济增速放缓,采取的预防性操作。与1995年不同点在于,这一时期全球发达国家普遍处在负利率时期,持有黄金的机会成本显著下降。后续新冠疫情冲击下,全球经济增长不确定性加大,也再度推升金价上涨。这一时期,金价最大涨幅达到17%。直至2020年8月上旬,沙默东宣布新冠特效药研发取得突破进展,缓解了经济增长担忧,金价才转为回落。

二是,降息后金价先涨后跌。过去12次降息期间共有5次。

降息后金价先涨后跌的原因包括:

(1)降息后,美国经济逐步复苏,导致实际利率上行、美元指数回升。

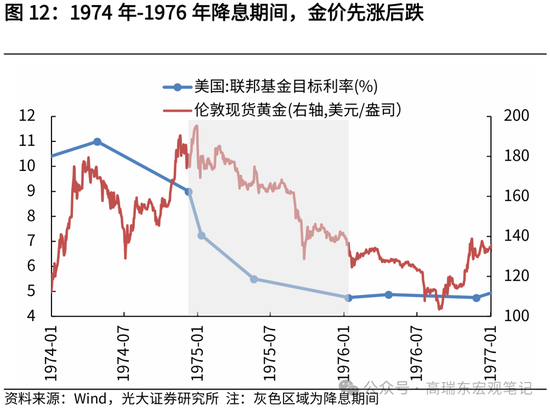

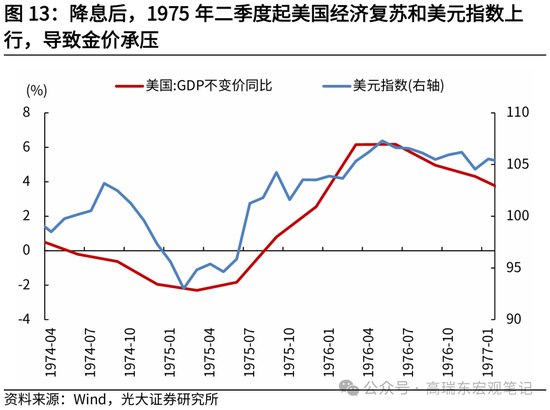

例如,1974年12月-1976年1月降息周期内,金价小幅上涨后,便持续下跌,主要源于降息后美国经济自1975年二季度开始回暖,国际收支状况有所好转,美元指数回升,金价出现明显下跌。

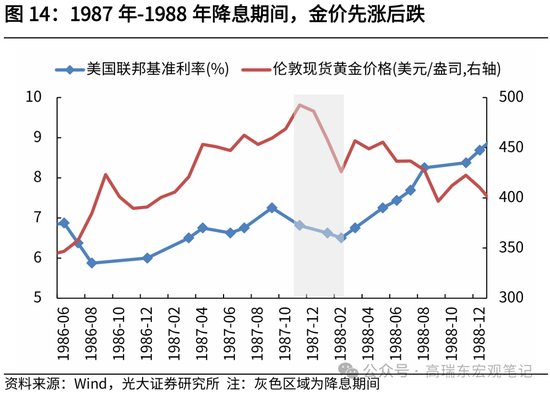

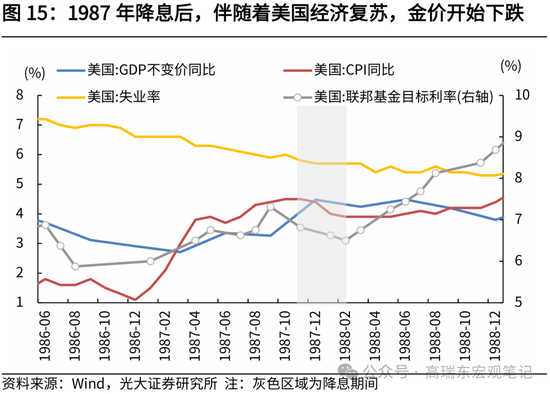

1987年11月-1988年2月美联储进行预防性降息操作,这段时期美国经济增速回升,通胀小幅回落。美联储开启降息一个月之后,金价便开始下跌。后续美联储步入加息周期,金价持续下跌。

(2)美国经济好于其他国家,美元指数走强,压制金价表现。

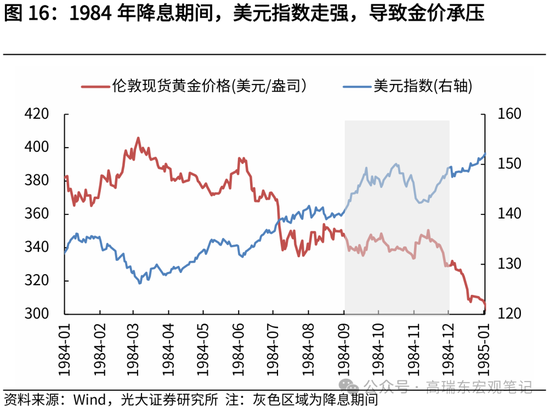

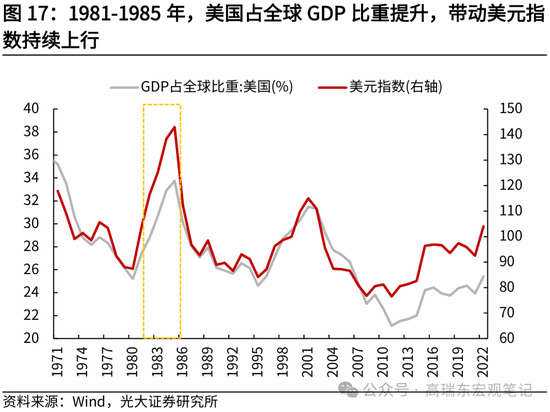

例如,1984年降息周期内,随着美国经济增速放缓,为预防经济衰退,美联储自1984年9月-12月实行多次降息,而金价虽有短暂上涨但仍然保持下跌趋势,主要源于1982年之后美国劳动生产率提升,经济增长好于其他国家,美国GDP占全球比重上行,支撑美元指数趋势向上。

(3)黄金储备需求下降,美国国际地位走强。

例如,1974-1976年,“黄金非货币化”政策实施,导致黄金储备被大量抛售。这一轮降息时间自1974年12月持续至1976年1月。但在1975年1月美国宣布实行“黄金非货币化”政策,此后美国和国际货币基金组织拍卖大量黄金,对金价造成较大冲击。1975年1月和6月,美国曾先后两次拍卖黄金达125.36万盎司。国际货币基金组织于1976年3月牙买加会议上也决定拍卖库存黄金的六分之一(2500万盎司),到1976年底共拍卖5次。

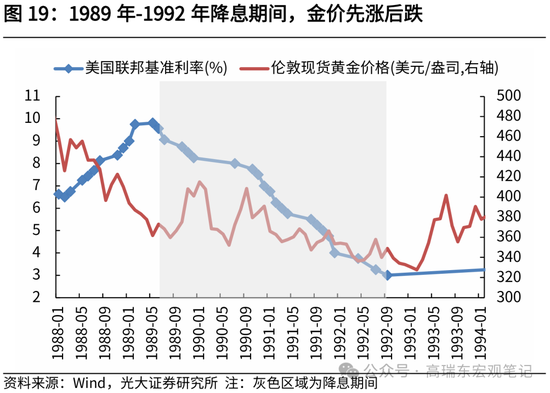

1989-1992年,美联储多次降息操作并未大幅提振金价,主要源于冷战影响减轻,黄金的避险属性消退,各国主动抛售黄金储备。这一时期由于通胀水平也快速回落,实际利率并未跟随名义利率下行,黄金的避险、抗通胀属性同步走弱,导致金价的持续疲弱。

1998年9月-11月降息周期内金价走弱,同样也源于黄金作为储备货币的地位下降。自1997年7月起,荷兰、比利时、瑞士、澳洲、英国等西方各中央银行有秩序地消减黄金储备,导致当时黄金价格跌破每盎司315美元生产成本。

三是,降息后金价先跌后涨。过去12次降息期间共有2次。

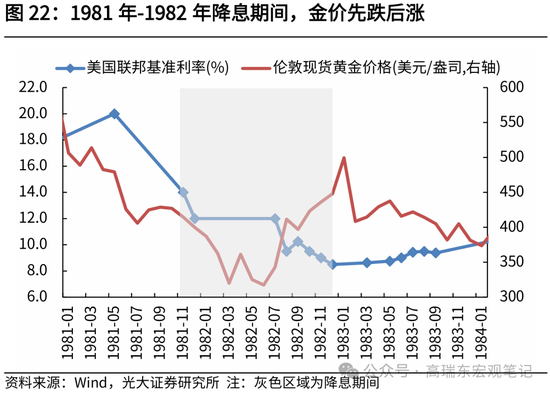

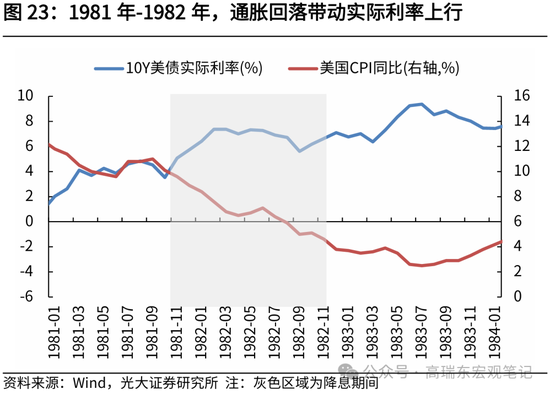

1981-1982年:降息开始阶段金价下跌,主要源于通胀快速回落,带动实际利率上行。1981年11月-12月,美联储连续两次降息后,基准利率自1981年5月高点20%分别降至14%、12%,但同期通胀也快速回落,带动实际利率整体上行,因而金价在降息后整体承压。直至1982年10月-12月,美联储持续降息后,金价才逐步上涨。后续伴随美国经济走出衰退、美元指数走强,金价在1983-1984年持续下跌。

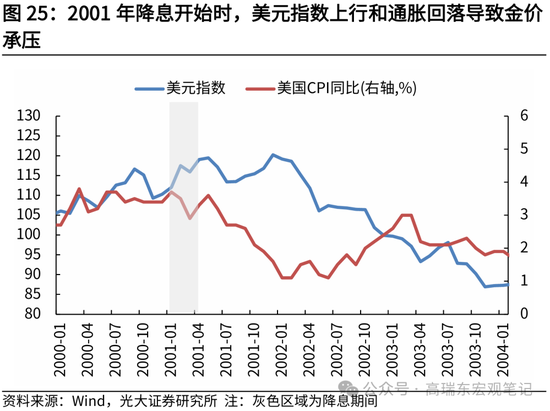

2001-2003年,降息开始阶段的金价下跌主要源于美元指数上行,通胀回落。2001年1月,美联储开启降息,降息开始阶段由于美元指数上行和通胀回落导致金价下跌,直至2001年4月起金价才开始上涨。彼时美国互联网泡沫破裂,恐慌情绪推动金价快速上涨。后续“911”事件、阿富汗战争、伊拉克战争等地缘冲突频发,进一步推升黄金价格;2002年1月欧元正式流通叠加美国“双赤字”问题加重,导致美元指数走弱,金价迎来持续上涨。2001年1月-2003年6月降息周期内,金价最大涨幅达到43%。

总体而言,降息开启后,金价走势具有较大的不确定性,主要受以下几点因素影响:

一是,通胀读数是否回落。若降息后,通胀水平与名义利率共同回落,黄金价格也难以上涨。

二是,美元指数能否同步下行。取决于美国相对其他经济体,尤其是欧洲的经济基本面和货币政策的表现。若欧洲先于美联储步入降息周期,则有望支撑美元指数,进而导致金价承压。

三是,美国经济走向。从过去的经验来看,在预防性降息的背景下,若降息后美国经济增速回暖,意味着实际利率上行,不利于金价表现。

四是,黄金储备需求变化。过去美国降息周期内5次金价下跌中,有3次下跌均源于黄金储备抛售,本质上源于美国政治、经济形势企稳,包括冷战结束、国际收支好转、劳动生产率提升等因素,带动美元信用回升。

从当前情况来看,降息周期开启前,金价仍有望进一步上涨,但随着降息实质性落地,金价能否进一步上涨,取决于后续美国基本面变化。目前看,若降息后,美国经济增速回升、二次通胀风险可控,降息操作将难以催化金价进一步上涨,金价或存在回调风险。但另一方面,在全球“去美元化”、推进国际储备体系多样化的进程中,新兴国家央行购金潮的持续涌现,使得金价处于“跌不动”的局面,中长期内金价仍然处在上行阶段。

三、风险提示

美国经济超预期韧性,地缘风险反复。

新浪合作大平台期货开户 安全快捷有保障 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王涵 炒股怎么开通杠杆